互联网金融配资利息的经营资质如何直接会影响到股票配资投资者的投资心理,绝大多数投资者都希望自己操作交易的平台是靠谱的,正规的,不仅可以从根本上有效避免资金风险,同时也能给自己带来稳定的收益。

上市公司以IPO的募资金或再融资进行理财,一直是市场关注话题,但诟病也多,“闲钱”究竟该如何处置才是满意答案?8月29日晚间,中银证券发布公告称,公司于2020年2月IPO实际募资18亿元,如今仍剩余约51万元未用。

记者注意到,中银证券对募资投入使用还在2020年上市当年,随后在2021年以及2022年上半年,中银证券均未使用余款,且没有进行任何现金管理、理财投资。

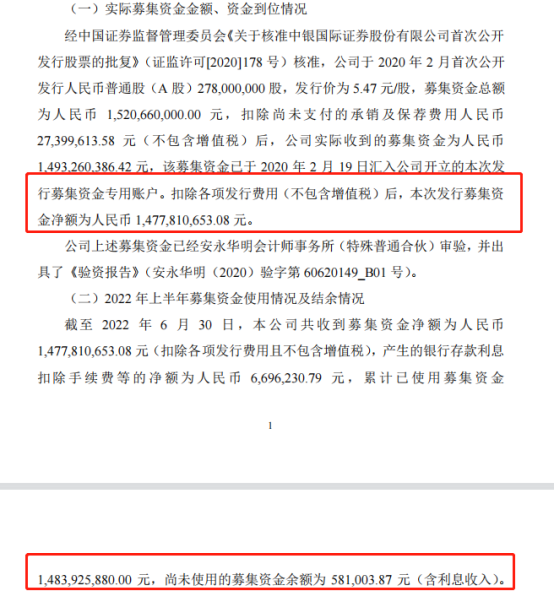

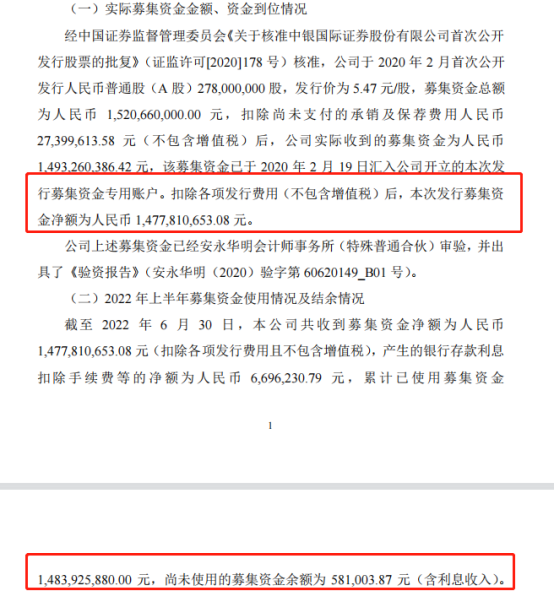

为中银证券披露的2022年上半年募集资金存放与实际使用情况的专项报告内文

依中银证券IPO招股说明书显示,18亿元募资主要是用以增加公司资本金及补充营运资金,并扩展包括投行业务、零售经纪业务、资管业务、证券投资业务、私募股权投资业务、期货业务、研究与机构业务等在内业务,还有投入到风控合规和信息技术投入等方面。

那么上市两年多,中银证券IPO募集资金所用效果如何?公司在最新募集资金存放与实际使用情况的专项报告中表示,无法单独计量实现效益情况,但公司不存在变更募集资金投资项目的情况。

58万募资“沉睡”一年半,多家券商募资余额待处理

根据中银证券最新披露情况,该公司于2020年2月IPO首发A股78亿股,发行价为47元,募集资金总额为121亿元,扣除尚未支付的承销及保荐费用27396万元后,其实际收到的募集资金为18亿元。截至2022年6月30日,尚未使用的募集资金余额为51万元。

为2022年上半年中银证券募集资金使用情况对照表,该券商并未进行现金管理

为2021年中银证券募集资金使用情况对照表,该券商并未进行现金管理

记者注意到,近期除了中银证券,中信证券以及财通证券也均披露了其募集资金存放与实际使用情况。其中,财通证券配股以及可转债等股权再融资所获资金还有剩余,中信证券配股资金还有剩余。

其中,这三家券商中,仅中信证券进行了现金管理,而余下两家券商不存在用闲置募集资金进行现金管理、投资相关产品情况。

依据财通证券披露情况,2020年度,该券商使用可转债募集资金约19亿元;2021年度,使用约11亿元;2022年上半年未有使用情况。截至今年6月30日,财通证券累计使用可转债募资34亿元,产生利息约1478万元,募集资金结余约4亿元。

此外,财通证券2022年4月配股募资77亿元,截至6月30日,公司累计使用配股募资65亿元,产生利息1311万元,募集资金结余2亿元。

依据中信证券最新披露情况,该券商于2022年1月27日、3月4日成功完成A股和H股配股工作,配股金额达到223亿元。而截至6月30日,按实际使用情况,中信证券累计使用A股募集资金合计200亿元,H股募集资金合计港币57亿元。

值得一提的是,中信证券曾于今年2月发起一笔80亿元的理财规划,将这笔资金将分为20亿元、30亿元和30亿元三部分,分别用于认购华夏银行的三笔定期存款。

截至6月30日,中信证券A股募集资金专户余额为18亿元,其中包括A股募集资金银行账户利息净收入、现金管理利息收入、尚未支付的发行费用;H股募集资金银行专户余额为港币6452万元,按2022年6月30日港币兑换人民币中间价汇率折算,折合人民币5529万元,其中包括H股募集资金银行账户利息收入及待支付费用留存。

此外,中信证券在A股募集资金净额的基础上累计取得利息净收入6676万元;在H股募集资金净额的基础上累计取得利息净收入港币3725元,按2022年6月30日港币兑换人民币中间价汇率折算,折合人民币3186元。

相较于上述三家券商余款有剩,也有券商对再融资所获资金余款进行了特别处理。记者发现,今年8月初,浙商证券公告称,公司拟将未使用完的超8亿元可转债募资额全部转投自营业务。

公告显示,浙商证券2019年可转债募资总额为35亿元,募集资金净额为约388亿元,实际使用270亿元,未使用为约18亿元,加上募资额产生的利息则与自营业务增加额即19亿元相等。浙商证券此举也成为了上市券商中首例可转债募资用途变更的案例。

年内再融资规模已超800亿元,8家券商获得真金白银

记者注意到,证券业近来融资频率越发密集。

最近一次完成股权再融资的是兴业证券。8月24日,兴业证券完成配股再融资,募集资金不超过140亿元,而此次配股配售的139亿股普通股将于9月2日起上市流通。

值得一提的是,当兴业证券配股完成后,今年以来,将共有8家上市券商完成股权再融资,融资规模累计超过800亿元。在兴业证券之前,年内已有中信证券、东方证券、财通证券、国金证券和长城证券、银河证券、浙商证券等7家券商完成了股权再融资。

以融资形式来看,中信证券、东方证券、财通证券均采用了配股的方式,实际募资额分别为223亿元、121亿元和77亿元,而国金证券和长城证券则通过定增的方式,实际募资额分别为52亿元和72亿元。此外,银河证券、浙商证券则完成了可转债的融资计划,分别发行78亿元和70亿元。

而在2022年之前,2021年共有10家券商通过定增、配股、发行可转债等方式累计融资656亿元,2020年则共有17家券商累计融资1206亿元。这意味着,近三年以来,证券业通过股权再融资已补充资金高达2662亿元。

缘何这么多券商加速再融资计划?安信证券非银分析师张经纬表示,随着券商行业的竞争环境持续激烈,未来券商更注重自身资本金提升以及实力的巩固。预计券商再融资仍然会不断加速推进。

记者注意到,目前尚在路上的再融资方案还有中原证券和国海证券等券商,根据其公布定增预案显示,两家券商拟募集资金额分别为70亿元、85亿元,二者合计达155亿元。

文丨

上市公司以IPO的募资金或再融资进行理财,一直是市场关注话题,但诟病也多,“闲钱”究竟该如何处置才是满意答案?8月29日晚间,中银证券发布公告称,公司于2020年2月IPO实际募资18亿元,如今仍剩余约51万元未用。

记者注意到,中银证券对募资投入使用还在2020年上市当年,随后在2021年以及2022年上半年,中银证券均未使用余款,且没有进行任何现金管理、理财投资。

为中银证券披露的2022年上半年募集资金存放与实际使用情况的专项报告内文

依中银证券IPO招股说明书显示,18亿元募资主要是用以增加公司资本金及补充营运资金,并扩展包括投行业务、零售经纪业务、资管业务、证券投资业务、私募股权投资业务、期货业务、研究与机构业务等在内业务,还有投入到风控合规和信息技术投入等方面。

那么上市两年多,中银证券IPO募集资金所用效果如何?公司在最新募集资金存放与实际使用情况的专项报告中表示,无法单独计量实现效益情况,但公司不存在变更募集资金投资项目的情况。

58万募资“沉睡”一年半,多家券商募资余额待处理

根据中银证券最新披露情况,该公司于2020年2月IPO首发A股78亿股,发行价为47元,募集资金总额为121亿元,扣除尚未支付的承销及保荐费用27396万元后,其实际收到的募集资金为18亿元。截至2022年6月30日,尚未使用的募集资金余额为51万元。

为2022年上半年中银证券募集资金使用情况对照表,该券商并未进行现金管理

为2021年中银证券募集资金使用情况对照表,该券商并未进行现金管理

记者注意到,近期除了中银证券,中信证券以及财通证券也均披露了其募集资金存放与实际使用情况。其中,财通证券配股以及可转债等股权再融资所获资金还有剩余,中信证券配股资金还有剩余。

其中,这三家券商中,仅中信证券进行了现金管理,而余下两家券商不存在用闲置募集资金进行现金管理、投资相关产品情况。

依据财通证券披露情况,2020年度,该券商使用可转债募集资金约19亿元;2021年度,使用约11亿元;2022年上半年未有使用情况。截至今年6月30日,财通证券累计使用可转债募资34亿元,产生利息约1478万元,募集资金结余约4亿元。

此外,财通证券2022年4月配股募资77亿元,截至6月30日,公司累计使用配股募资65亿元,产生利息1311万元,募集资金结余2亿元。

依据中信证券最新披露情况,该券商于2022年1月27日、3月4日成功完成A股和H股配股工作,配股金额达到223亿元。而截至6月30日,按实际使用情况,中信证券累计使用A股募集资金合计200亿元,H股募集资金合计港币57亿元。

值得一提的是,中信证券曾于今年2月发起一笔80亿元的理财规划,将这笔资金将分为20亿元、30亿元和30亿元三部分,分别用于认购华夏银行的三笔定期存款。

截至6月30日,中信证券A股募集资金专户余额为18亿元,其中包括A股募集资金银行账户利息净收入、现金管理利息收入、尚未支付的发行费用;H股募集资金银行专户余额为港币6452万元,按2022年6月30日港币兑换人民币中间价汇率折算,折合人民币5529万元,其中包括H股募集资金银行账户利息收入及待支付费用留存。

此外,中信证券在A股募集资金净额的基础上累计取得利息净收入6676万元;在H股募集资金净额的基础上累计取得利息净收入港币3725元,按2022年6月30日港币兑换人民币中间价汇率折算,折合人民币3186元。

相较于上述三家券商余款有剩,也有券商对再融资所获资金余款进行了特别处理。记者发现,今年8月初,浙商证券公告称,公司拟将未使用完的超8亿元可转债募资额全部转投自营业务。

公告显示,浙商证券2019年可转债募资总额为35亿元,募集资金净额为约388亿元,实际使用270亿元,未使用为约18亿元,加上募资额产生的利息则与自营业务增加额即19亿元相等。浙商证券此举也成为了上市券商中首例可转债募资用途变更的案例。

年内再融资规模已超800亿元,8家券商获得真金白银

记者注意到,证券业近来融资频率越发密集。

最近一次完成股权再融资的是兴业证券。8月24日,兴业证券完成配股再融资,募集资金不超过140亿元,而此次配股配售的139亿股普通股将于9月2日起上市流通。

值得一提的是,当兴业证券配股完成后,今年以来,将共有8家上市券商完成股权再融资,融资规模累计超过800亿元。在兴业证券之前,年内已有中信证券、东方证券、财通证券、国金证券和长城证券、银河证券、浙商证券等7家券商完成了股权再融资。

以融资形式来看,中信证券、东方证券、财通证券均采用了配股的方式,实际募资额分别为223亿元、121亿元和77亿元,而国金证券和长城证券则通过定增的方式,实际募资额分别为52亿元和72亿元。此外,银河证券、浙商证券则完成了可转债的融资计划,分别发行78亿元和70亿元。

而在2022年之前,2021年共有10家券商通过定增、配股、发行可转债等方式累计融资656亿元,2020年则共有17家券商累计融资1206亿元。这意味着,近三年以来,证券业通过股权再融资已补充资金高达2662亿元。

缘何这么多券商加速再融资计划?安信证券非银分析师张经纬表示,随着券商行业的竞争环境持续激烈,未来券商更注重自身资本金提升以及实力的巩固。预计券商再融资仍然会不断加速推进。

记者注意到,目前尚在路上的再融资方案还有中原证券和国海证券等券商,根据其公布定增预案显示,两家券商拟募集资金额分别为70亿元、85亿元,二者合计达155亿元。

结合当前配资市场的互联网金融配资利息的规则来观察,大部分配资公司收取的按月配资费用在1%-2%之间,实际收取的配资利息其实不多,选择合理收费的配资公司相比于其他配资模式的安全性要高,因此,配资者要保持谨慎的态度操作。

文章为作者独立观点,不代表众和网配资观点

锦鑫网2022-10-21

股票已经十多年了,从当初50万入市,如今早就已经不用工作了。今天在商场门口蹲点,碰上高中暗恋的同学,当时她看不上我,现在我心情十分高兴,看得出她过得并不是很好,也没什么钱。因为她只往我碗里扔了几个钢蹦。复制的,大家乐乐